一人親方は要注意!個人事業主が確定申告しないとどうなる?

一人親方(個人事業主)として活動していながら、確定申告をしなければならないと理解はしているができていない方、そもそも確定申告が義務であることを理解していない方も、少なからずいることでしょう。

確定申告とは、自身の収入を証明し、適正な納税をするために必要なことです。

会社員の場合、年末調整が行われますが、一人親方になると年末調整の代わりに、確定申告が必要になります。

確定申告は適正な所得税を納税することで、国から様々な助成金・支払の免除を受けられます。例えば、コロナウイルスによる国からの支援などが該当します。

また、収入証明書として民間企業と様々な契約も可能になります。先のコロナウイルス感染拡大に伴う経済の混乱など不測の事態が起こることも考えられます。

そのような時にも、様々な支援を受けるためにも「確定申告」は必要となります。

今回の記事では「確定申告で正しく納税を行う必要性」「納税しないことのリスク」を列挙しています。

「虚偽の確定申告をする」「故意に確定申告をしない」「申告を忘れていた」などは、逋税(脱税)であるとして犯罪行為となり、刑罰や更なる追徴課税が課せられることになります。

一人親方の皆様だけではなく、今後独立を希望している職人の方や、協力業者の一人親方として働いている方への情報提供としてもご活用ください。

目次

確定申告を行う必要がある人とは?

原則として、個人事業主である一人親方は確定申告が必要です。

塗装会社に勤務をしていた職人時代に行っていた年末調整が、一人親方になると「確定申告」に変わります。

確定申告は、1年間の所得額を計算して、国に納める税金額を報告・納税します。

税金を納めることによって様々な社会保障を受ける際に提出する「収入証明」になります。

そのため確定申告は、ご自身で作成したり・確定申告ソフトでの作成も可能ですが、時間がかかったり、間違う可能性もあります。

一人で対応することが困難な場合は、税理士を紹介してもらい、専門機関(民商など)に相談・依頼するものオススメです。

確定申告をしていない人のリスクとは?

虚偽の確定申告をすること・故意に確定申告をしないこと・申告を忘れていたことは、逋税(脱税)であり犯罪行為となり、刑罰や更なる追徴課税が課せられることになります。

このことで「収入証明」を提出できなくなり、国の社会保障・民間企業との契約などができなくなります。

さらに、納税額に加えて様々な罰則・更なる追徴課税・国からの支援を受けられないなどのペナルティを負ってしまいます。

■確定申告を行なわなかった「逋税(脱税)」の具体的な刑罰

脱税の状況によっては、下記の様な非常に重い刑罰が課せられる恐れがあります。

●正当な理由なく、確定申告書を期限内に提出しなかった場合 1年以下の懲役または50万円以下の罰金 ●故意に確定申告書を期限内に提出しなかった場合 5年以下の懲役もしくは500万円以下の罰金、または※併科 ●故意に虚偽の過少申告などにより税金の還付を受けた場合 10年以下の懲役もしくは1000万円以下の罰金、または※併科

※併課とは、2つ以上の刑罰を同時に課すことを指します。

■確定申告を行わなかった「追徴課税」の具体的なペナルティ

本来の納税額に加えて、追徴課税が発生する場合があります。

●無申告加算税 確定申告書を法定申告期限までに提出しなかった場合に課税される可能性があります。 ・自主的に期限後に申告した場合 :納税額×5% ・無申告が発覚した場合(50万円までの納税額) :納税額×15% ・無申告が発覚した場合(50万円を超えた納税額) :納税額×20% ・隠ぺいなど悪質な場合 :納税額×40% ●重加算税 故意に事実の隠蔽や仮装といった行為が確認された場合に課税されます。 ・納税額×35% ●所得税の延滞税 所得税が定められた期限までに納付されない場合、 法定申告期限の翌日から納付日までの日数に応じて自動的に課されます。 ・法定申告期限の翌日から2か月を経過する日まで:7.3%/年 ・法定申告期限の翌日から2か月を経過した日以後:14.6%/年 ●住民税 住民税は確定申告後に納めるべき住民税が決定するため、 確定申告をしていなければ、住民税も未納の状態になってしまいます。 ・住民税+延滞税(納税額×最大14.6%) ●消費税(※課税売上高が1000万円を超えている場合) 本来の納税額+追徴課税に加えて、「消費税」の納税が求められます。

■確定申告による「収入証明」を提出できない場合のデメリット

①国や自治体からの公的支援援助を受けられない

●国からの補助金や助成金などを受けられない 最近であれば、コロナウイルスに関する国からの助成金・支援がそれに当たります。 ●公営住宅などの申し込むことができない 入居希望の申請や居住者も年に1回の収入証明の提出が必要です。 ●国民健康保険の軽減措置を受けられない 国民健康保険税額は確定申告に基づいて計算されるため、収入がなくても確定申告が必要です。 ●保育園や幼稚園などの無償化を受けるために必要な書類を提出できない 保育園の保育料の算出・幼稚園の無償化を受ける時にも、確定申告の所得証明が必要です。

➁民間企業との契約ができない

●銀行から融資を受けることができない 確定申告をしてからでなければ、銀行は融資を受け付けてくれません。 ●住宅ローンや自動車ローンを組むことができない 確定申告を行なわないと、ローンの審査が通りません。 ●賃貸契約を結べない場合もある 家賃支払い能力を確認するために所得証明が必要となります。

また、年間所得が赤字だった場合、確定申告をしておくことで「所得が0円であった」ことを証明できます。しかしながら、確定申告をしていなければ「所得が0円であった」ことも証明できません。

どのような場合であっても、確定申告は必須となります。

確定申告を忘れていた場合の対応方法

確定申告が遅れるほど追加納税が増えてしまうため、できるだけ早く「自主的」に申告することが重要です。

万が一、確定申告の期限が過ぎてしまった場合でも、自主的に確定申告をした場合は「無申告加算税が軽減される」ことがあります。

確定申告をしていないことが発覚する理由

大した収入があるわけではないため、確定申告をしていなくても分からないだろうと思っている方もいらっしゃるかもしれませんが、思わぬところから発覚することもあります。

●取引先への税務調査 取引先に税務調査があった場合、過去の取引を隅から隅まで確認を行います。 そのため、無申告の取引業者も発覚することとなり、芋ずる式に税務調査を行う可能性があります。 ●銀行口座の入出金状況 税務署は、無申告の疑いがある業者の銀行口座を、税務調査に必要な範囲での調査ができます。 そのため、取引があることが発覚します。 ●不動産や車の購入 購入に際して、不動産は「不動産所得税、固定資産税」・車は「自動車取得税、重量税、自動車税の支払が必要となりますので、発覚します。 ●知人などによる情報提供 無申告であることを第三者が、国税庁のホームページから匿名で報告できます。 そのため、誰が情報提供をしたかは分からないですが、発覚します。 ●取引業者のインボイス提出 2023年10月から施行されるインボイス制度によって、今まで無申告であった取引業者が発覚する可能性があります。 その理由は、協力業者が消費税の仕入税額控除を受けるために、どの業者にいくらの工事を発注したのかという記録を残すことから、発覚します。

参考事例紹介:確定申告をしていなかった一人親方の末路とは?

もし、確定申告をしておらず税務調査後に申告を行なった場合の支払うべき金額を紹介いたしますが、あくまでも、参考事例として掲載しておりますので、ご了承ください。

参考事例:【塗装業で一人親方として5年間働いていたAさん(35歳)の場合】

勤めていた塗装工事会社から、ようやく一人親方として独立できたAさん(当時30歳)。

日々の塗装工事、元請先との対応、請求書や入金作業などで忙しく働いていた。

5年ほど経過して、徐々に職人時代よりも稼げるようになってきたため、家族との今後の生活を考えて家の購入を検討していた。

しかしながら、確定申告をしなければならないということまで頭が回っていなかった。

そんな時、元請先の塗装工事会社に税務調査があったという話を聞いたが、特にAさんは「直接関係はないだろう」と思っていた矢先、税務署から確定申告の催促の連絡が届いた…。

●年間30万円の所得税の納税義務があった ➤「納税金額30万円×5年間=150万円」 ※税務調査は、法律で「申告期限から5年間」と定められているため、5年間さかのぼって納税金額を計算します。 ●5年間無申告状態で、税務署からの指摘によって発覚したため、確定申告を行わなかった「追徴課税」の具体的なペナルティで紹介をしている税金が計算されます。 結果として、「本来納めるべき所得税(150万)+本来納めるべき住民税と追徴課税(100~200万円)の一括納税」が求められます。 追徴課税は、原則一括納付が求められます。分割支払いは、事前に税務署への相談が必要であり、分割払い期間も延滞金が加算されていきます。万が一支払いができない場合、「資産の差し押さえ」となる可能性もあります。

まとめ

本記事では、確定申告をしていないことが非常に高いリスクにつながることをご理解いただけたと思います。独立を希望する職人や一人親方の方が思い描く将来(事業拡大・結婚・子育てなど)に対して、大きな影響を及ぼします。

本業のかたわらで経理作業をすることは非常に大変だと思いますが、自分の身を守るためにも正しい情報を知り、確定申告をきちんと行う必要があります。

また、身近に確定申告をしていない方がいれば、こちらの記事を参考にして情報を伝えていただくなど、周知の一環としてご使用ください。

塗装業における課題解決なら

お任せください

AP ONLINEを運営している(株)アステックペイントは、塗装会社様の様々な課題解決の支援をしています。どんな内容でも構いません。まずは一度現状のお悩みや要望をお聞かせください。

\例えば、こんなお悩みありませんか?/

- コストカットをはかりたい

- 元請け案件を増やしていきたいが、方法が分からない

- 案件数を増やしたいが、成約率が低い(営業力に課題がある)

- 競合他社との差別化に悩んでいる

- 売上、粗利を増やしたい

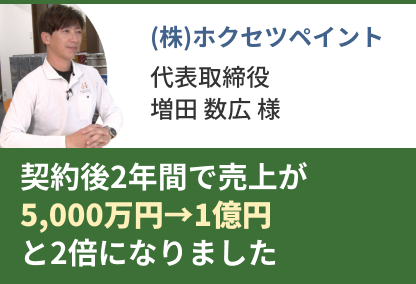

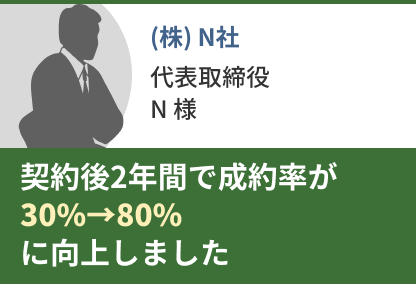

| お取引様の声・実績 |

この記事の監修者と運営者

【記事監修】

株式会社アステックペイント

谷口 智弘

【記事監修】

株式会社アステックペイント

谷口 智弘

株式会社アステックペイント技術開発本部 本部長

住宅用塗料市場のマーケティング分析・品質管理を行う「商品企画管理室」、塗料の研究・開発を行う「技術開発部」、塗料の製造・生産・出荷を行う「生産部」の3事業部を統括するマネジャーとして、高付加価値塗料の研究・開発を行っている。

【運営会社】

株式会社アステックペイント

【運営会社】

株式会社アステックペイント

AP ONLINEを運営する株式会社アステックペイントは、建築用塗料を製造・販売する塗料メーカー。遮熱性、低汚染性に優れた高付加価値塗料の研究・開発の他、システム・販促支援など、塗装業界の課題解決につながる事業を展開。2020年以降、遮熱塗料国内メーカーシェアNo.1を連続獲得中。

-488x300.jpg)

-488x300.jpg)

-256x144.jpg)