【2023年10月更新】塗装業に関わるインボイス制度の影響とは

2023年10月よりついに「インボイス制度(適格請求書等保存方式)」が施行されました。

インボイス制度とは、建設業における、元請け業者、下請け業者、孫請け業者などの各取引段階で二重三重に税がかかることのないように、消費税額を控除する仕組みです。インボイス制度に対応するためには、国税庁に自社の情報を登録し、登録番号を発行してもらう必要があります。

このインボイス制度は塗装業を行う事業者の方にも大きく関係する制度です。

2023年10月の段階で既に登録されている塗装業の事業者もいれば、「そもそもどんな制度なのかわからない」「自分たちはどうすればいいのかわからない」など、インボイス制度の情報収集や対応に悩まれている事業者も多くいらっしゃると思います。

今回は、そんなインボイス制度の概要・消費税の基本的な流れ・塗装業者(元請け業者・下請け業者)でのインボイス制度の対応による影響について図解などを用いて説明いたします。

目次

インボイス制度の概要

課税事業者と免税事業者

インボイス制度を紹介する前に、まずは消費税の納税について説明いたします。

消費税は、主に「前々年度の課税売上高が1,000万円を超えているか、否か」を判断基準として、「免税事業者」および「課税事業者」が決定されます。下記がそのイメージ図です。

免税事業者:消費税の納税義務が免除されている事業者を指します。

課税事業者:消費税を納付する義務がある事業者を指します。

※事業者には、法人事業者・個人事業者・一人親方が該当します。

次に紹介するインボイス制度に登録申請ができる業者は、「課税事業者のみ」となっていることが重要なポイントとなります。

インボイス制度施行前の塗装工事に関わる消費税の流れ

下記イメージ図は、インボイス制度の「施行前」の塗装工事に関わる消費税の流れを表しています。

施主様より預かった消費税を元請け業者や下請け業者が、必要経費分の消費税を差し引いて、差額分の消費税を税務署に納税します。この必要経費分の消費税を差し引くことを【仕入税額控除】と呼びます。

しかしながら、インボイス制度の導入後には、仕入税額控除が受けられない場合が存在しますので、対応が求められます。

インボイス制度の施行後に、仕入税額控除を受けられないとどうなるの!?

インボイス制度とは、「元請け業者や下請け業者」が「塗装工事に必要な手配(備品・業者など)で支払った消費税の仕入税額控除」を受けるために必要な制度です。

課税売上高1,000万円以上の課税事業者の場合、インボイス制度に登録していなければ仕入税額控除が受けられません。その場合、施主様から預かった消費税に必要経費で支払った消費税の控除ができなくなります。よって施主様から預かった消費税は全額納税となってしまい、一物件当たりの利益額低下に繋がります。

既に課税売上高1,000万円以上の課税事業者に該当する方は、「インボイス発行事業者(適格請求書発行事業者)」への登録申請が必要です。

また、インボイスの対応ができなければ、元請け業者(ハウスメーカー・ゼネコンなど)が消費税控除を受けられないことを理由に、取引停止の判断をされてしまうリスクもありますので、ご注意ください。

そして、最もインボイス制度に対して検討が必要なのは、「課税売上高1000万円以下の免税事業者」に工事を依頼した場合となります。

そのため、必然的に免税事業者の方も同様にインボイス制度への検討が必要になります。

その詳細を次の章でご説明します。

インボイス制度が免税事業者に与える影響とは?

インボイス制度の施行後、免税事業者に工事を依頼した場合

冒頭でもお伝えした通り免税事業者とは消費税の納税義務が免除されている事業者のことであり、具体的には年間売上1,000万円以下の事業者のことを言います。

インボイス制度の施行後にも、取引業者の中には免税事業者のままで事業を継続される場合もあるかと思います。そのような場合にどのような消費税の流れとなるのかご説明いたします。

下請け業者が免税事業者だった場合、図3のように消費税の納税義務はありません。そのため、下請け業者は元請け業者から預かった消費税額7万円から、必要経費分の消費税額5万円の差し引きによって、余った消費税が2万円の利益となります。

しかしながら、元請け業者は免税事業者へ支払った消費税は、仕入税額控除の対象にはならないため、施主様から預かった消費税額10万円の全額納税となってしまいます。

このような消費税の流れになるため、元請け業者の利益が大幅に減少してしまう流れとなってしまいます。

インボイス制度施行後に免税事業者が行う対応とは

現在の元請け業者との取引状況を継続した場合、上記図3のような状況となってしまいます。そこで、免税事業者の方は2023年10月1日以降にどんな対応の選択肢があるのか想定してみましたので、参考にしてください。

① 免税事業者のまま事業を継続する

今まで同様に消費税の納付は免税されますが、インボイス(適格請求書)の発行はできません。そのため、元請け業者が仕入税額控除を受けられなくなるため、別の課税事業者への取引先変更などによる取引停止などの案件低下のリスクがあります。

② 課税事業者となり、インボイス発行事業者に登録を行って事業をする

インボイス発行事業者になるためには、課税事業者となり、インボイスの発行事業者の申請の手続きを行う順番で進めることになります。それにより、納税の義務が発生しますので、前述の通り、これまで残っていた利益が減ることになります。(図2参照:差額分の消費税2万円は納税)

そして、日々の業務として、

- 元請け業者の要望に応じてインボイスの発行業務

- その発行したインボイスの保存の事務業務

- 納税に関わる事務業務

などが発生し、事務作業の手間が増えることになります。

上記のような理由があるため、全ての免税事業者がインボイス発行事業者となることは、非常に高いハードルであると考えられます。

そのためインボイス制度の経過措置として、課税事業者の仕入税額の一部免除を受けることができます。

●経過措置内容●

2023年10月1日以降は、免税事業者などのインボイス発行事業者以外の業者からの仕入れに関して、仕入税額控除を受けることができませんが、下記のような経過措置が設けられています。

条件:インボイス発行時と同様の対応(記載内容・保存期間)をしていること

内容:①2023年10月1日からの3年間 :仕入税額相当額の80%を控除

②2026年10月1日からの3年間 :仕入税額相当額の50%を控除

しかしながら、元請け業者としては下請け業者に免税事業者がいる場合、仕入税額控除を受けられないため一物件あたりの負担額が増加する傾向に変わりはありません。

そのため、経過措置期間も使いながら、「免税事業者はどのように事業を継続していくのか」、「課税事業者は免税事業者との業務体制構築をどのように進めるのか」について検討する必要があります。

オススメのインボイス対応ツール

インボイス制度の施行に伴って、請求書発行などの各種事務手続きもインボイス制度に合わせた対応が必要となってきます。インボイス対応ツールを使うことによって、事務手続きの負担軽減・効率化にも繋がるため、オススメのツールをご紹介します。

インボイスを受領する買い手側のオススメツール

①マネーフォマードクラウド債務支払い

インボイス制度に対応した請求書発行、インボイス保管を行うクラウドサービス。「適格請求書発行事業者」か「免税事業者」か、国税庁のデータベースから照会します。「税額控除申請が受けられる取引」と「申請が受けられない取引」を分類することで、請求書処理の手続きの負担を軽減することができます。

(公式サイトはこちらから: https://biz.moneyforward.com/payable/ )

②TOKIUMインボイス

請求書処理をペーパーレス化する「請求書の代行受領・データ化サービス」です。インボイス制度にも対応済みで、適格請求書発行事業者の「登録番号の入力」「データ化」「登録番号の照合」「適格請求書の要件を満たしているかの確認」など、機能が実装されています。

(公式サイトはこちらから: https://www.keihi.com/invoice/)

インボイスを発行する売り手側のオススメツール

①楽楽明細

楽楽明細は、5000社以上で導入されている電子請求書発行システムです。発行できる帳票は、請求書以外に加えて「納品書」「支払明細」「領収書」など。発行先に応じて、「Web」「メール添付」「郵送」「FAX」のいずれかの⽅法で、自動的に割り振って発⾏するため、もっとも手間のかかる「印刷・封入・発送」の作業を効率化することができます。一人親方のような個人事業主の方におすすめのインボイス対応ツールです。

(公式サイトはこちらから: https://www.rakurakumeisai.jp/)

まとめ

今回は、インボイス制度の概要・消費税の基本的な流れ・塗装業者(元請け業者・下請け業者)でのインボイス制度の対応による影響についてご説明しました。

インボイス制度を受けて、「免税事業者はどのように事業を継続していくのか」、「課税事業者は免税事業者との業務体制構築をどのように進めるのか」を検討する必要があります。

最高6年間の経過措置期間が設けられていますが、取引先とのトラブルなどが発生しないよう、早めに自社にあった選択を行うようにしましょう。

塗装業における課題解決なら

お任せください

AP ONLINEを運営している(株)アステックペイントは、塗装会社様の様々な課題解決の支援をしています。どんな内容でも構いません。まずは一度現状のお悩みや要望をお聞かせください。

\例えば、こんなお悩みありませんか?/

- コストカットをはかりたい

- 元請け案件を増やしていきたいが、方法が分からない

- 案件数を増やしたいが、成約率が低い(営業力に課題がある)

- 競合他社との差別化に悩んでいる

- 売上、粗利を増やしたい

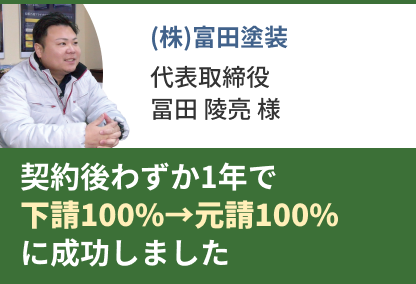

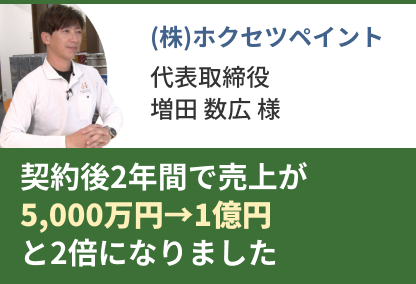

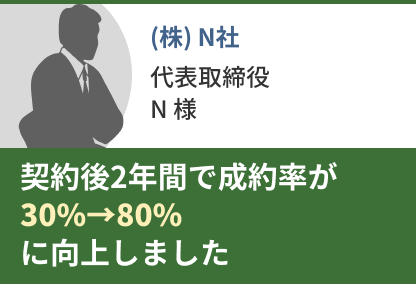

| お取引様の声・実績 |

この記事の監修者と運営者

【記事監修】

株式会社アステックペイント

谷口 智弘

【記事監修】

株式会社アステックペイント

谷口 智弘

株式会社アステックペイント技術開発本部 本部長

住宅用塗料市場のマーケティング分析・品質管理を行う「商品企画管理室」、塗料の研究・開発を行う「技術開発部」、塗料の製造・生産・出荷を行う「生産部」の3事業部を統括するマネジャーとして、高付加価値塗料の研究・開発を行っている。

【運営会社】

株式会社アステックペイント

【運営会社】

株式会社アステックペイント

AP ONLINEを運営する株式会社アステックペイントは、建築用塗料を製造・販売する塗料メーカー。遮熱性、低汚染性に優れた高付加価値塗料の研究・開発の他、システム・販促支援など、塗装業界の課題解決につながる事業を展開。2020年以降、遮熱塗料国内メーカーシェアNo.1を連続獲得中。

-488x300.jpg)

-256x144.jpg)