インボイス制度に向けての準備は進んでいますか?知っておきたい注意点とは!?

インボイス制度に対応するために取引業者との協議は進んでいらっしゃいますか?塗装会社の経営者の方へインタビューを行う中で「一人親方(免税事業者)にインボイス制度を登録するように伝えています!」という声を多く耳にします。

しかしながら、この対応を進めていく中で、気を付けていなければ「建設業法・独占禁止法の違反となるリスク」があります。

今回の記事では、一人親方(免税事業者)の方と交渉を進める上での注意事項を中心にお伝えしていきます。

インボイス制度の概要

2023年10月より「インボイス制度(適格請求書等保存方式)」が施行されます。 インボイス制度とは、「元請業者や下請業者」が「塗装工事に必要な手配(備品・業者など)で支払った消費税の仕入税額控除」を受けるために必要な制度です。

詳しい制度内容は下記をご覧ください。

関連記事

インボイス制度の施行によって、インボイスの未登録業者との取引では仕入税額控除を受けられなくなります。

その場合、施主様から預かった消費税は全額納税となってしまい、一物件当たりの利益額の低下に繋がります。

既に課税売上高1,000万円以上の事業者の方は「課税事業者」に分類されます。

そのため、インボイス発行事業者(適格請求書発行事業者)」への登録申請もお済みの方が大半とは思いますが、万が一まだお済みではない方はお早目の対応をお薦めします。

そして、皆様が最も頭を悩ませていることは、現免税事業者にインボイス登録をさせるため、課税事業者になってもらうか、免税事業者のままこれまで通り工事を発注するか?だと思います。

仕入税額控除の有無により利益を損なわないために、下請業者に課税事業者登録してもらうことや、免税事業者のまま発注金額から消費税分を差し引いた工事の発注などをご検討されていると思います。

その場合、元請業者側と下請業者側がしっかりと協議しお互いが合意したうえで進めなければ、リスクを伴うことになりますので詳しく説明していきます。

免税事業者と交渉を進める流れ

交渉を進める流れとしては、下記のような方法が考えられます。

①状況把握

下請業者(塗装会社・防水会社・足場会社・シーリング会社など)がインボイス制度に対して、どのような対応を検討しているかの把握からスタートします。下請業者が法人会社の場合、課税事業者であることが多く、税理士の方とも相談しやすいため、インボイスの対応はスムーズに行くと思われます。

しかしながら、下請業者が一人親方などや個人事業主の場合、免税事業者であることが多く、インボイス制度に対する情報不足が懸念されるため、対応には注意が必要です。

②インボイス制度の説明と協力要請

免税事業者に対して、インボイス制度施行後における負担金額(免税事業者を使用した場合の仕入税額控除分の金額)の増加を提示し、インボイス制度への登録に関する協力を仰ぎます。

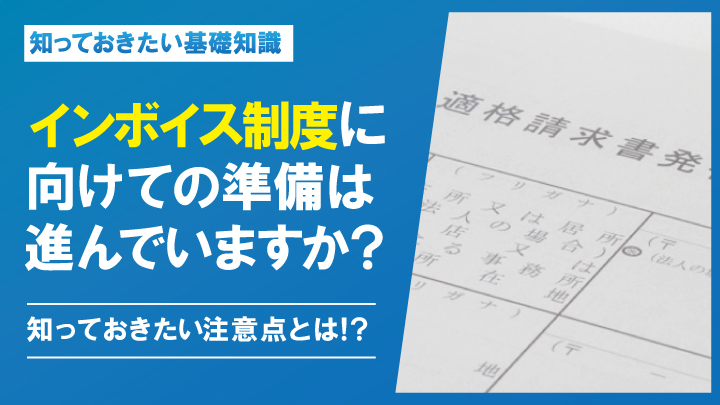

下請業者が免税事業者だった場合、図1のように消費税の納税義務はありません。そのため、下請業者は元請業者から預かった消費税額7万円から、必要経費分の消費税額5万円を差し引き、余った2万円の消費税は利益となります。

しかしながら、元請業者が免税事業者へ支払った7万円の消費税は、仕入税額控除の対象にはなりません。そのため、本来は3万円の消費税を納税するだけでしたが、施主様から預かった消費税10万円を全額納税しなければなりません。

上記のように、下請業者が免税事業者のままだった場合の元請業者の負担額、下請業者(一人親方等)が課税事業者となった場合の負担額、それぞれどの程度増加するのかを共通認識にしておくことが大切です。

③価格交渉

インボイス制度は、下請業者(一人親方など)が課税事業者となることで、これまで免税されていた消費税を、下請業者自身が負担する、もしくは下請業者が免税事業者のままなので元請業者が負担する仕組みです。下請業者が負担するにしても、元請業者が負担するにしても、消費税額控除が受けられないため、一物件あたりの消費税負担額は増加します。

したがって、この増加した分をどのように負担していくか、元請業者と下請業者がしっかり話し合うことが大切です。

ケース1 下請業者が免税事業者から課税事業者への変更を選択した場合

この場合、下請会社の実質的な負担額がかなり増加するため、発注価格の値上げなどの対応が必要となることが想定されます。発注価格の値上げは元請業者の収益を圧迫しますので、その分の工事価格への転嫁(工事価格の値上げ)などを検討する必要があります。

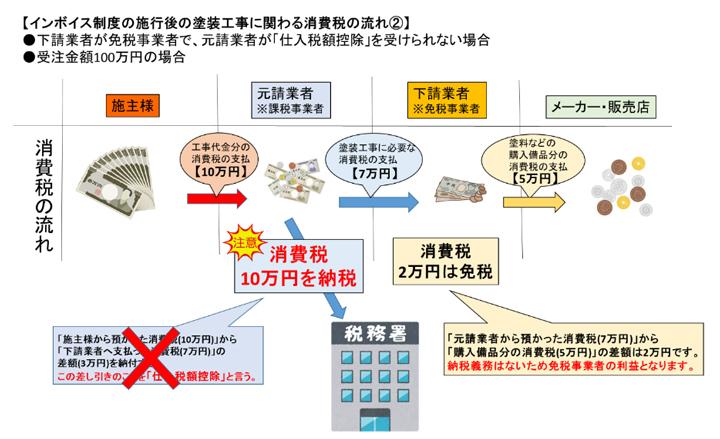

なお、「課税事業者に転換しなければ取引を停止する」など、一方的に通達すると建設業法などに違反する恐れがあります。下請会社が判断に迷っている場合は、丁寧に説明して話し合いを行った上で、合意することが大切です。

ケース2 下請業者が免税事業者であることを継続すると選択した場合

取引業者の中には、下記2点の理由によって「課税事業者への転換に消極的な免税事業者」もいると思います。

①消費税の免税分を納税することによる利益の減少

②消費税の納税やインボイス対応に関わる事務処理の増加

しかしながら、免税事業者への発注は仕入税額控除の対象とならないため、元請会社の消費税の納税額が増加してしまうため対策が必要になります。負担が増えた金額を工事価格に転嫁できれば問題はありません。しかし、工事価格に転嫁できない場合は、負担が増加することを丁寧に免税事業者に説明して、免税事業者の協力を得ることが大切です。

一方的に「価格変更(発注価格の値下げ・消費税の請求禁止)を通知する」と、建設業法などに違反する恐れがあります。

※1 建設業法とは?

建設業法は、「建設業を営む者が守るべきルール」を定めた法律です。

建設業法遵守ガイドラインには「自己の取引上の地位の不当利用:取引上優越的な地位にある元請負人が、下請負人を経済的に不当に圧迫するような取引等を強いること」と明記されています。特に、仕事の発注を受ける下請業者は、元請業者よりも立場が弱くなりやすい傾向があります。

免税事業者との交渉を進める上での注意事項

下請業者(一人親方等)が複数の取引先と取引をしている場合、ハウスメーカーなどの工事を受注している場合など、自社との交渉前にインボイス制度への対応を意思決定している場合があります。この場合は、下請業者の意思決定を尊重して交渉を行います。

下請業者がインボイス制度の対応を意思決定していない場合は、インボイス制度自体への理解が不十分で意思決定できていないことが想定されます。この場合はインボイス制度の説明を行い、十分に理解した上で意思決定してもらうことが大切です。

参考資料として、国土交通省「インボイス制度後の免税事業者との建設工事の請負契約に関わる下請法や建設業法上の考え方の一事例」もご活用ください。

※ 2 独占禁止法とは?

独占禁止法は、「私的独占の禁止及び公正取引の確保に関する法律」であり、その中でも「優越的地位の濫用」が適応される可能性があります。

「優越的地位」とは、元請企業が取引を打ち切っても支障はないが、下請企業は案件量が減少して事業に影響を及ぼすという、取引上の力関係で優位にある状態を意味します。

まとめ

今回は一人親方(免税事業者)との交渉を進める流れやその際の注意事項について説明いたしました。今後は元請業者として、適正な取引ができるように、免税事業者の意向を汲み取りながらの交渉を行うことが重要となってきます。

塗装業における課題解決なら

お任せください

AP ONLINEを運営している(株)アステックペイントは、塗装会社様の様々な課題解決の支援をしています。どんな内容でも構いません。まずは一度現状のお悩みや要望をお聞かせください。

\例えば、こんなお悩みありませんか?/

- コストカットをはかりたい

- 元請け案件を増やしていきたいが、方法が分からない

- 案件数を増やしたいが、成約率が低い(営業力に課題がある)

- 競合他社との差別化に悩んでいる

- 売上、粗利を増やしたい

| お取引様の声・実績 |

この記事の監修者と運営者

【記事監修】

株式会社アステックペイント

谷口 智弘

【記事監修】

株式会社アステックペイント

谷口 智弘

株式会社アステックペイント技術開発本部 本部長

住宅用塗料市場のマーケティング分析・品質管理を行う「商品企画管理室」、塗料の研究・開発を行う「技術開発部」、塗料の製造・生産・出荷を行う「生産部」の3事業部を統括するマネジャーとして、高付加価値塗料の研究・開発を行っている。

【運営会社】

株式会社アステックペイント

【運営会社】

株式会社アステックペイント

AP ONLINEを運営する株式会社アステックペイントは、建築用塗料を製造・販売する塗料メーカー。遮熱性、低汚染性に優れた高付加価値塗料の研究・開発の他、システム・販促支援など、塗装業界の課題解決につながる事業を展開。2020年以降、遮熱塗料国内メーカーシェアNo.1を連続獲得中。

-256x144.jpg)